Rotations sectorielles et performance relative de nos fonds

Les marchés boursiers connaissent depuis quelques mois plusieurs rotations : les investisseurs délaissent les valeurs de croissance au profit des valeurs de type « value », les valeurs de grande qualité au profit des valeurs de moindre qualité et les valeurs défensives au profit des valeurs cycliques.

D’aucuns dateront le début de ces rotations à novembre de l’année passée lorsque les premiers vaccins contre le Covid 19 ont été annoncés, d’autres diront qu’elles ont commencé dès juillet 2020. Quoi qu’il en soit, ces rotations ne sont pas favorables à la performance relative de nos fonds qui privilégient (et privilégieront toujours !) la qualité et n’investissent pas (ou rarement) dans la plupart des secteurs généralement associés au style « value » (banques, producteurs de matières premières, automobile, …). La question se pose dès lors de savoir si ces rotations préjudiciables à la performance de nos fonds risquent de continuer.

Pour ce faire, il semble opportun de :

- Revenir sur les conditions économiques à l’origine de ces rotations (et se poser la question de savoir si ces conditions vont durer) ;

- Mettre ces rotations dans un contexte historique en termes d’amplitude et de durée.

En préalable, il me semble toutefois de revenir sur la raison qui nous a amenés à opter pour une méthodologie d’investissement faisant la part belle à certains secteurs (consommation, industrie, technologie, santé, …) et ayant tendance à en délaisser d’autres. Cette raison trouve son origine dans le constat que, au sein de certains secteurs, il est difficile de trouver le genre d’entreprise dans laquelle nous aimerions prendre une participation.

Nous recherchons des entreprises qui sont capables de générer un rendement élevé sur le capital qu’elles emploient. Chaque entreprise a besoin de capital pour fonctionner et ce capital a un coût.

- Si une entreprise a recours à la dette, ce coût est généralement connu, puisqu’il s’agit de l’intérêt que l’entreprise doit payer sur sa dette (ce coût peut toutefois changer si l’entreprise doit se refinancer).

- Si l’entreprise se finance par émission d’actions, ce coût peut uniquement être estimé, mais nous pouvons supposer qu’il est supérieur à celui de la dette (puisque l’actionnaire qui prend une participation dans l’entreprise prend nettement plus de risques que le créancier qui prête simplement de l’argent et est remboursé en premier).

Dans nos modèles de valorisation, nous travaillons généralement avec un coût des capitaux propres (cost of equity) situé entre 8 % et 10 %. Seules les entreprises capables de générer de manière récurrente un rendement sur capitaux employés sensiblement supérieur au coût de ces capitaux sont capables de créer de la valeur sur la durée pour leurs actionnaires. Or, dans certains secteurs, le rendement sur capitaux employés est structurellement faible. Il s’agit typiquement de secteurs se caractérisant par un nombre élevé d’acteurs, une intensité en capital élevée (ce qui signifie qu’une grande partie du cash-flow réalisé doit être réinvesti dans l’appareil de production plutôt qu’aux actionnaires), une sensibilité importante à la conjoncture économique et, de manière générale, une absence d’avantages concurrentiels durables. Il est possible de faire de l’argent en investissant dans les entreprises de ces secteurs, mais uniquement à condition d’avoir un très bon timing : acheter au bon moment et vendre au bon moment. Si en revanche le timing s’avère mauvais, le risque de perte est important.

Et, par ailleurs, qui dit timing, dit horizon d’investissement à court terme.

Dans la mesure où toute notre philosophie de gestion est basée sur la conviction que pour protéger et faire fructifier le capital de nos clients, il importe d’éviter les pertes importantes et que, d’autre part, nous considérons l’achat d’une action comme une prise de participation à long terme, il est évident que les entreprises de ces secteurs nous intéressent peu.

Le calcul ci-après permet d’illustrer ceci. Il part de l’hypothèse qu’un investisseur a le choix entre (A) acheter une entreprise de qualité (rendement sur capitaux employés de 20 %) à 20 fois les bénéfices ou (B) acheter une entreprise de moindre qualité (rendement sur capitaux employés de 8 %) à 10 fois les bénéfices. Dix ans après, les 2 sociétés se traitent à 15 fois les bénéfices. Malgré la baisse du multiple de l’entreprise de qualité et la hausse du multiple de l’entreprise de moindre qualité, la performance de la première sera largement supérieure à celle de l’autre. Et encore, j’ai été très généreux avec l’entreprise de moindre qualité en supposant qu’elle arrive à générer un rendement sur capitaux moyen de 8 % puisque la plupart des secteurs associés au style « value » génèrent un rendement nettement plus faible et en supposant que son multiple augmente de 50 %.

Rendement sur 10 ans

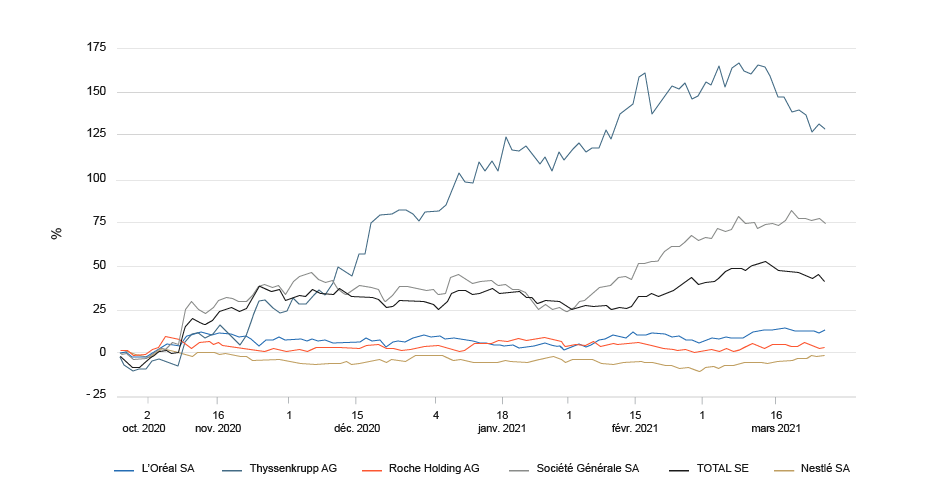

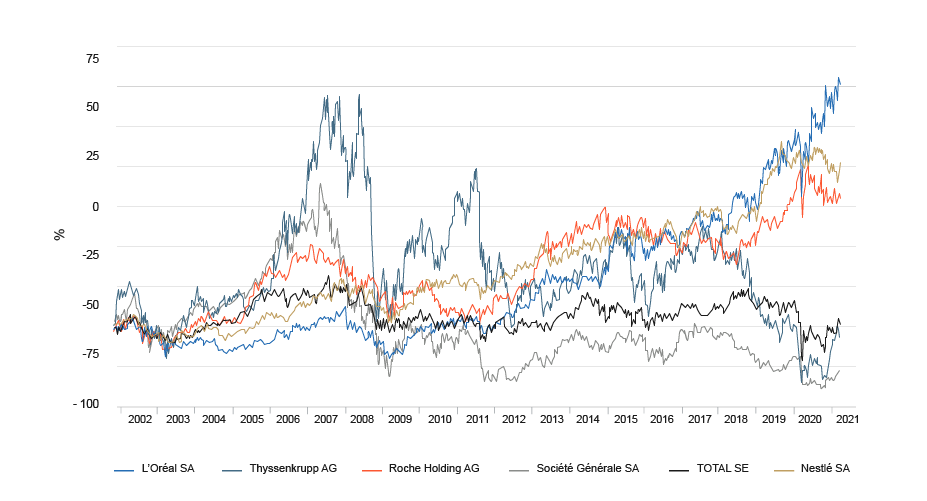

Une autre façon d’illustrer la même idée est de regarder la performance (hors dividendes) de 6 titres : Total, Société Générale, Thyssen, Roche, L’Oréal, Nestlé. Les 3 premiers sont plutôt associés au style « value », les 3 derniers au style « growth ». Les graphiques ci-après montent la performance de ces 6 titres sur 3 périodes différentes : depuis novembre 2020, sur 3 ans et sur 20 ans.

« A picture tells a thousand words. »

Depuis novembre 2020

Source : Macrobond

Sur 3 ans

Source : Macrobond

Sur 20 ans

Source : Macrobond

Ceci étant dit, que faut-il penser des rotations actuellement en cours ? Tout d’abord, il faut noter qu’elles semblent parfaitement logiques au vu des conditions économiques actuelles. Les marchés anticipent actuellement une forte accélération de la conjoncture mondiale et une hausse de l’inflation alors qu’aucun resserrement de la politique monétaire des principales banques centrales n’est attendu, à commencer par la Réserve fédérale aux Etats-Unis. Les Etats-Unis pourraient ainsi connaître leur taux de croissance le plus élevé depuis près de 40 ans. Les entreprises typiquement associées au style « value » bénéficient de cet environnement étant donné que leurs résultats sont souvent cycliques. Une grande partie de la valeur que les investisseurs sont prêts à accorder à ces entreprises est ainsi déterminée par leurs résultats à court terme, étant donné le manque de visibilité sur leurs résultats à plus long terme. Ceci n’est pas le cas pour les entreprises de qualité, qui offrent beaucoup plus de visibilité sur leurs résultats à long terme. Par conséquent, ces dernières sont souvent considérées comme des actifs à duration élevée. Dans des phases de remontée des taux longs, elles ont dès lors tendance à perdre (temporairement) la faveur des investisseurs, à l’image de ce qui se passe actuellement (aux Etats-Unis, le taux à 10 ans est passé de 0,5 % à 1,6 % depuis août 2020). A l’heure actuelle, on ne voit aucun signe indiquant que les conditions économiques favorables aux rotations en cours soient sur le point de changer.

Si la sous-performance des actifs de qualité risque dès lors de se poursuivre encore quelques temps, où en sommes-nous en termes d’amplitude et de durée ?

Les dernières grandes phases de surperformance du style « value » ont eu lieu en 2002/2003 et 2009/2010 (une phase plus courte ayant eu lieu en 2016). Ces phases ont duré entre 14 et 18 mois. Si on met le début de la phase actuelle quelque part entre juillet et novembre de l’année passée, on n’en serait qu’à 5 à 9 mois ; il ne faudrait donc pas s’attendre à une amélioration de la performance relative de nos fonds avant la fin de l’année. En termes d’amplitude, la situation se présente de manière un peu plus favorable.

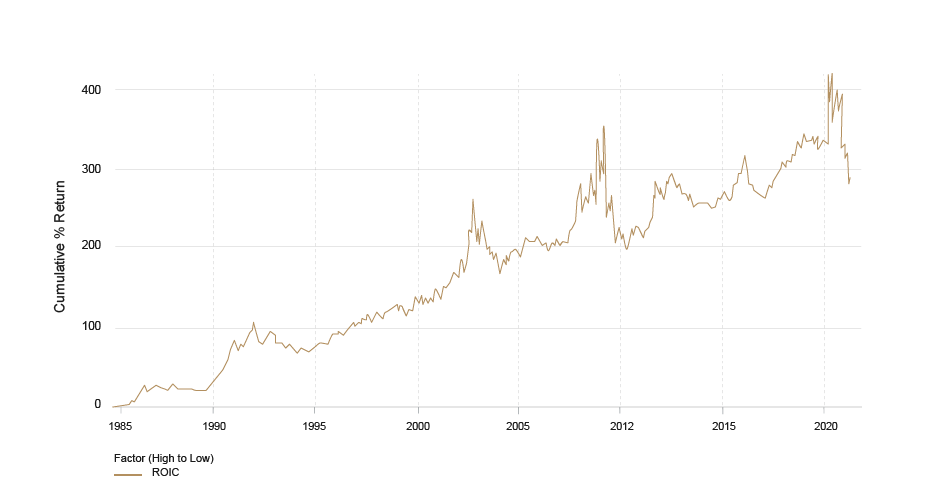

En se basant sur les expériences du passé, nous pourrions dire qu’environ trois quarts de la surperformance du style « value » a déjà été réalisée. En ce qui concerne les rotations des valeurs défensives vers les valeurs cycliques et des valeurs de qualité vers les valeurs de moindre qualité, elles semblent encore plus avancées et devraient donc moins nous pénaliser à partir de maintenant. Les 2 graphiques ci-après illustrent ce raisonnement en montrant la performance relative des entreprises se situant dans le premier quintile en termes de rendement sur capitaux employés par rapport à celles se situant dans le dernier quintile (univers : S&P 500) et la performance relative des valeurs cycliques par rapport aux valeurs défensives en Europe et aux Etats-Unis.

Performance relative 1er quintile / 5ème quintile

Source : CornerstoneMacro

Performance relative du secteur de la consommation de base (indice mondial)

Source : Macrobond

En conclusion, à moins d’assister à des développements de nature à remettre en question l’optimisme des investisseurs sur la conjoncture mondiale, il y a de fortes chances que le contexte boursier ne change pas de sitôt et reste plutôt défavorable à notre style de gestion. « Forewarned is forearmed. » Ceci ne modifie cependant rien à notre conviction que ce style reste pertinent sur le long terme. Et pour citer Terry Smith, fondateur et directeur général de la société de gestion Fundsmith, : “If you are not a long-term investor, I wonder what you are doing in the stock market at all and so will you one day.”