Sektorrotation innerhalb der Aktienmärkte und relative Performance unserer Fonds

Innerhalb der Aktienmärkte waren in den vergangenen Monaten mehrere Rotationen zu beobachten: von Wachstumswerten hin zu Value-Werten, von Qualitätsunternehmen hin zu Unternehmen von minderer Qualität, von defensiven hin zu zyklischen Werten. Einige Marktbeobachter datieren den Beginn dieser Rotationen auf November vergangenen Jahres, als die ersten Impfstoffe gegen Covid-19 angekündigt wurden, andere sagen, dass sie bereits im Juli 2020 begannen.

In jedem Fall sind diese Rotationen nicht günstig für die relative Performance unserer Fonds, welche in Qualitätsunternehmen investieren (und immer investieren werden!) und nicht (oder nur selten) in vielen Sektoren vertreten sind, die im Allgemeinen mit dem „Value"-Stil assoziiert werden (Banken, Rohstoffproduzenten, Automobilindustrie usw.). Es stellt sich daher die Frage, ob und wie lange diese Rotationen, die der Performance unserer Fonds schaden, weiter anhalten werden. Um dies zu tun, scheint folgende Vorgehensweise angebracht :

- Eine Überprüfung der wirtschaftlichen Rahmenbedingungen, die zu diesen Rotationen geführt haben.

- Eine Einordnung dieser Rotationen in einen historischen Kontext in Bezug auf Umfang und Dauer.

Bevor wir dies tun, ist es jedoch sinnvoll, kurz auf den Grund zurückzukommen, der uns dazu veranlasst hat, eine Anlagemethodik zu wählen, die bestimmte Sektoren (Konsum, Industrie, Technologie, Gesundheit usw.) bevorzugt und andere tendenziell vernachlässigt. Der Grund dafür ist, dass es in einigen Branchen schwierig ist, die Art von Unternehmen zu finden, die wir suchen und an denen wir uns langfristig beteiligen möchten. Wir suchen nach Unternehmen, die in der Lage sind, eine hohe Rendite auf das eingesetzte Kapital zu erwirtschaften. Jedes Unternehmen benötigt Kapital, um zu arbeiten, und dieses Kapital kostet. Wenn ein Unternehmen Fremdkapital einsetzt, sind dessen Kosten in der Regel bekannt, da es sich um die Zinsen handelt, die das Unternehmen für sein Fremdkapital zahlen muss (wobei sich diese Kosten ändern können, wenn das Unternehmen eine Refinanzierung seiner Schulden vornehmen muss). Wenn das Unternehmen durch die Ausgabe von Aktien finanziert wird, können diese Kosten nur geschätzt werden, aber es kann davon ausgegangen werden, dass sie höher sind als die Kosten für Fremdkapital (da der Aktionär, der sich am Unternehmen beteiligt, ein viel höheres Risiko eingeht als der Gläubiger, der einfach nur Geld leiht und gegebenenfalls sein Geld zuerst zurückbekommt). In unseren Bewertungsmodellen arbeiten wir in der Regel mit einem Eigenkapitalkostensatz zwischen 8 % und 10 %. Nur Unternehmen, die in der Lage sind, regelmäßig eine Rendite auf das eingesetzte Kapital zu erwirtschaften, die deutlich über ihren Kapitalkosten liegt, sind in der Lage, auf Dauer Wert für ihre Aktionäre zu schaffen. In einigen Branchen ist die Rendite auf das eingesetzte Kapital jedoch strukturell niedrig.

Dies sind typischerweise Sektoren, die durch eine große Anzahl von Akteuren (und daher her viel Konkurrenz), eine hohe Kapitalintensität (was bedeutet, dass ein großer Teil des erwirtschafteten Cashflows in den Produktionsapparat reinvestiert werden muss und nicht, in welcher Form auch immer, an die Aktionäre ausgezahlt werden kann), eine hohe Konjunkturabhängigkeit und, im Allgemeinen, dem Fehlen von Unternehmen mit nachhaltigen Wettbewerbsvorteilen gekennzeichnet sind. Es ist möglich, mit Investitionen in Unternehmen aus diesen Sektoren Geld zu verdienen, aber nur, wenn man ein sehr gutes Timing hat: zur richtigen Zeit kaufen und zur richtigen Zeit verkaufen. Stellt sich das Timing hingegen als schlecht heraus, ist das Verlustrisiko hoch. Timing bedeutet naturgemäß auch einen kurzfristigen Anlagehorizont. Da unsere gesamte Anlagephilosophie auf der Überzeugung beruht, dass es zum Schutz und zur Vermehrung des Kapitals unserer Kunden wichtig ist, größere Verluste zu vermeiden, und da wir den Kauf einer Aktie als eine langfristige Unternehmensbeteiligung betrachten, ist es daher logisch, dass wir an Unternehmen in diesen Sektoren nicht sehr interessiert sind.

Die folgende Berechnung veranschaulicht dies. Sie geht davon aus, dass ein Investor die Wahl hat zwischen dem Kauf eines hochwertigen Unternehmens (20 % Rendite auf das eingesetzte Kapital) zum 20-fachen Gewinn (Unternehmen A) oder dem Kauf eines weniger hochwertigen Unternehmens (8 % Rendite auf das eingesetzte Kapital) zum zehnfachen Gewinn (Unternehmen B). Zehn Jahre später werden beide Unternehmen mit dem 15-fachen Gewinn gehandelt. Trotz des Rückgangs des Bewertungsniveaus des Qualitätsunternehmens und des Bewertungsniveauanstiegs des Unternehmens mit geringerer Qualität wird die Performance des ersteren deutlich über der des letzteren liegen. Und ich bin hier sehr großzügig mit dem Unternehmen mit geringerer Qualität umgegangen, indem ich angenommen habe, dass es eine durchschnittliche Kapitalrendite von 8 % erwirtschaften kann (die meisten Value-Sektoren erwirtschaften eine viel geringere durchschnittliche Rendite) und indem ich angenommen habe, dass sein Bewertungsniveau um 50 % steigt.

Rendite über 10 Jahre

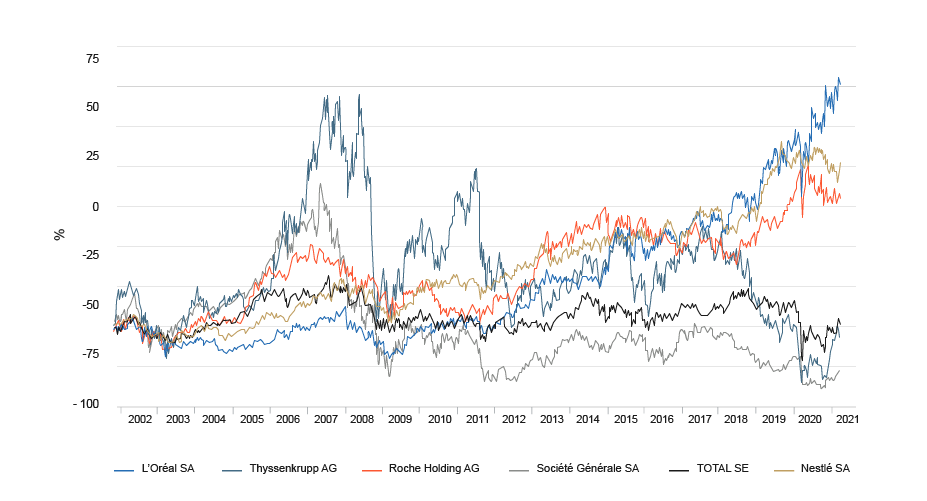

Eine andere Möglichkeit, dieselbe Idee zu illustrieren, ist die Betrachtung der Performance (ohne Dividenden) von sechs Aktien: Total, Société Générale, Thyssen, Roche, L'Oréal, Nestlé. Die ersten drei werden eher mit dem Value-Stil assoziiert, die letzten drei mit dem Growth-Stil. Die folgenden Grafiken zeigen die Performance dieser sechs Aktien seit November 2020, über drei Jahre und über 20 Jahre. Ein Bild sagt mehr als tausend Worte. (Beachten Sie, dass dies die Performance ohne Dividenden ist. Würde man die Dividenden mit einbeziehen, wäre die Performance von Total wesentlich günstiger, aber immer noch deutlich unter der von L'Oréal, Nestlé und Roche).

Seit November 2020

Quelle: Macrobond

Über 3 Jahre

Quelle: Macrobond

Über 20 Jahre

Quelle: Macrobond

Was sollen wir also von den derzeit laufenden Rotationen halten? Zunächst einmal ist anzumerken, dass sie angesichts der aktuellen wirtschaftlichen Bedingungen vollkommen logisch erscheinen. Die Märkte erwarten derzeit eine starke Beschleunigung der Weltwirtschaft und eine steigende Inflation, aber keine Straffung der Geldpolitik durch die großen Notenbanken, angefangen bei der Federal Reserve in den USA. Die USA könnten dabei sogar die höchste Wachstumsrate seit fast 40 Jahren erleben. Unternehmen, die typischerweise mit dem Value-Stil in Verbindung gebracht werden, profitieren von diesem Umfeld, da ihre Erträge oft zyklisch sind. Ein großer Teil des Wertes, den Investoren bereit sind, diesen Unternehmen zuzugestehen, wird daher durch ihre kurzfristigen Ergebnisse bestimmt, da die längerfristigen Ergebnisse schwer vorhersehbar sind. Dies ist bei Qualitätsunternehmen nicht der Fall, die eine viel höhere Visibilität auf ihre langfristigen Ergebnisse bieten. Daher werden diese oft als Aktien mit hoher Duration betrachtet. In Phasen steigender Langfristzinsen fallen sie daher in der Regel (vorübergehend) in der Gunst der Anleger zurück. Dies ist auch derzeit der Fall (in den USA ist der zehnjährige Zinssatz seit August 2020 von 0,5 % auf 1,6 % gestiegen). Im Moment gibt es keine Anzeichen dafür, dass sich die wirtschaftlichen Bedingungen, auf denen die aktuellen Rotationen basieren, ändern werden.

Wenn die Underperformance von Qualitätsanlagen also noch einige Zeit anhalten dürfte, wo stehen wir dann in Bezug auf Ausmaß und Duration? Die letzten größeren Phasen der Value-Outperformance gab es 2002/2003 und 2009/2010 (eine kürzere Phase gab es 2016). Diese Phasen dauerten zwischen 14 und 18 Monaten. Wenn wir den Beginn der aktuellen Phase irgendwo zwischen Juli und November vergangenen Jahres ansiedeln, wären wir erst fünf bis neun Monate dabei. Wir sollten daher nicht erwarten, dass sich die Situation in Bezug auf die relative Performance unserer Fonds bis zum Ende des Jahres grundlegend verbessert. In Bezug auf das Ausmaß sieht die Situation ein wenig besser aus. Ausgehend von den Erfahrungen der Vergangenheit könnte man sagen, dass etwa drei Viertel der Outperformance des Value-Stils bereits erzielt wurden.

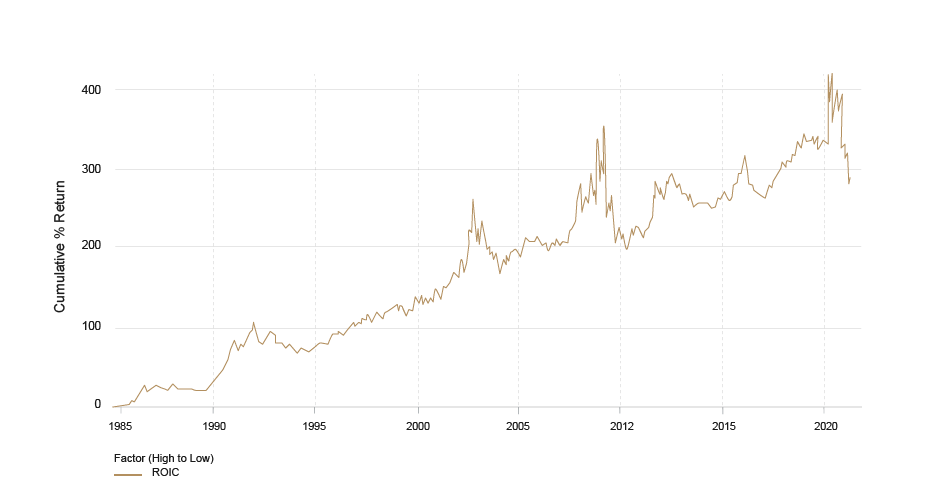

Was die Rotation von defensiven zu zyklischen Titeln und von Qualitäts- zu weniger hochwertigen Titeln angeht, so scheint sie noch weiter fortgeschritten zu sein und sollte uns daher von nun an weniger bestrafen. Die beiden folgenden Grafiken veranschaulichen dies, indem sie die relative Performance von Unternehmen aus dem obersten Quintil in Bezug auf die Rendite des eingesetzten Kapitals im Vergleich zu denen aus dem untersten Quintil (Universum: S&P 500) und die relative Performance des Basiskonsumgütersektors (Universum: MSCI World).

Relative Performance 1. Quintil / 5. Quintil

Quelle: CornerstoneMacro

Relative Performance des Basiskonsumgütersektors (globaler Index)

Quelle: Macrobond

Zusammenfassend lässt sich sagen, dass, sofern es keine Entwicklungen gibt, die den Optimismus der Investoren bezüglich der Weltwirtschaft in Frage stellen, gute Chancen bestehen, dass sich das Börsenumfeld in nächster Zeit nicht grundsätzlich ändert und für unseren Anlagestil eher ungünstig bleibt. Forewarned is forearmed. Das ändert aber nichts an der langfristigen Relevanz dieses Stils. Und um Terry Smith, Gründer und Geschäftsführer von Fundsmith, zu zitieren: „Und wenn Sie kein langfristiger Investor sind, frage ich mich, was Sie überhaupt an der Börse machen. Und Sie werden sich das eines Tages auch fragen.”